Resumen Ejecutivo

| Norma | Contenido | Fecha |

| Consulta Vinculante | La Subsecretaría de Estado de Tributación (“SET”) se expidió sobre la aplicación del Impuesto al Valor Agregado (“IVA”) a la adquisición de softwares y pago de honorarios de docentes del exterior por parte de una entidad de educación reconocida por el Ministerio de Educación y Ciencias (“MEC”). | Primer semestre 2023 |

| Consulta Vinculante | La SET se pronunció sobre la facturación y el tratamiento fiscal del IVA aplicable a una operación de cesión de créditos y pago de intereses. | Primer semestre 2023 |

| Consulta Vinculante | La SET indicó cuál es el tratamiento fiscal de la inversión en un fondo mutuo y los intereses generados en el Impuesto a la Renta Personal (“IRP”) para una persona física con residencia fiscal en Paraguay. | Primer semestre 2023 |

| Consulta No Vinculante | La SET sentó su postura sobre la posibilidad de utilizar boletas de transferencia bancaria como respaldo en cancelación de facturas a crédito | Primer semestre 2023 |

Más información:

► Respuesta a Consulta Vinculante sobre la aplicación del IVA por la adquisición de softwares y pago de honorarios de docentes del exterior por parte de una entidad de educación reconocida por el MEC

La SET emitió una respuesta a una consulta vinculante formulada por un contribuyente, que es una institución educativa reconocida por el MEC. El contribuyente explicó al presentar su consulta que, desde la pandemia del Covid-19, está desarrollando métodos de enseñanza que involucran la utilización de plataformas virtuales. A este efecto, realiza pagos por la adquisición de softwares para utilizar una plataforma digital, y, además, paga honorarios a docentes ubicados en el exterior que desarrollaban sus actividades educativas tanto en formato presencial como en formato virtual.

El contribuyente planteó a la SET que ésas operaciones están exentas del IVA, considerando que se relacionan con sus actividades de educación. A este efecto, citó el artículo 100, numeral, 6 de la Ley N° 6.380/2019 (la “Ley Tributaria”), que exonera del IVA a la importación y enajenación de ciertos bienes relacionados con los servicios de educación, cuando ellas sean realizadas a favor de entidades educativas.

En respuesta a dicha consulta, la SET determinó que existen dos transacciones que están siendo realizadas de manera simultánea por el contribuyente consultante: (1) contratación de docentes del exterior para el desarrollo de actividades educativas en formato virtual y presencial, y (2) adquisición de licencias para el uso de software del exterior para acceder a las plataformas virtuales.

Con relación a la primera operación, la SET respondió al contribuyente que la contratación de docentes para la prestación de servicios de enseñanza está exenta del IVA, en virtud del artículo 100, numeral 3, inciso “g”, de la Ley Tributaria.

Respecto a la segunda operación, la SET respondió que esta operación se encuentra comprendida dentro del concepto de “servicios digitales” de la Ley Tributaria, más específicamente, dentro del artículo 12, inciso “b”, de la Resolución General N° 76/2020. Es decir, para este caso, la SET entendió que prevalece la categoría de servicio digital por sobre el de enseñanza y, por ende, no le resultan aplicables las exoneraciones de los servicios de enseñanza a la adquisición de licencias de software para acceder a las plataformas virtuales, aún cuando estas plataformas tengan fines de enseñanza.

En consecuencia, la SET respondió que corresponde que las entidades que intermedian en el pago de licencias de software para acceder a las plataformas virtuales están obligadas a actuar como agentes de percepción del IVA, considerando que el contribuyente explicó que realiza los pagos con transferencias bancarias.

La SET concluye su análisis, explicando que la exoneración del IVA a la importación de bienes, equipos e insumos por parte de entidades educativas contenida en el artículo 100, numeral 6, de la Ley Tributaria, invocada por el contribuyente, no resulta aplicable a las operaciones planteadas. La SET fundamenta esta postura en que dicha exoneración sólo aplica para las operaciones (importación y enajenación) sobre los bienes físicos comprendidos en esa disposición normativa, por lo que no se extienden a las operaciones descriptas por el contribuyente, que, por estar vinculadas con la utilización y transferencia de software por medios electrónicos, se corresponden a servicios.

► Respuesta a consulta vinculante sobre el tratamiento fiscal de una operación de cesión de créditos y pago de intereses

Un contribuyente consultó a la SET si los intereses y gastos generados en una operación de cesión de crédito están exentos del IVA. Explicó el contribuyente (“Proveedor”) que había suscripto un contrato de provisión de servicios con otra empresa (“Cliente”) y que emitió una factura a crédito que se encontraba pendiente de pago, por lo que cedió y transfirió sus derechos de cobro derivados del contrato de provisión a un banco (“Banco”) para anticipar así los fondos de la factura emitida a crédito.

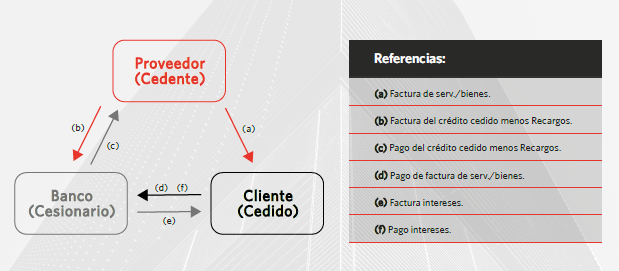

Este financiamiento del Banco generó gastos y costos, intereses y gastos administrativos, más IVA (“Recargos”), que el Banco cobra al Proveedor descontándolos de los fondos que le anticipa a éste con motivo de la cesión del crédito, obteniendo así el Banco su resultado de la diferencia entre lo pagado al Proveedor y lo cobrado al Cliente. El Proveedor consultó a la SET acerca de la forma de documentar los Recargos de la cesión de crédito que afectan a las operaciones (b) y (c) de la imagen que antecede.

A pesar de ello, la SET entendió que la consulta no se refería a los Recargos, sino a quién es el responsable de emitir las facturas al cobrar los intereses que devenguen luego de la cesión del referido crédito, que serían las operaciones (e) y (f) de la imagen que antecede. Debido a esto, la SET abordó la consulta indicando que existen dos operaciones que se están desarrollando de manera yuxtapuesta: (1) la cesión del crédito ―(b) y (c)―, y (2) el cobro de los intereses por parte del Banco o nuevo acreedor ―(e) y (f)―.

En relación con la primera operación, la SET confirmó que la cesión de créditos está exonerada del IVA (artículo 100, numeral 1, inciso “b”, de la Ley Tributaria). Acerca de la segunda operación, la SET indicó que es el Banco o nuevo acreedor quien debe emitir las facturas por el cobro de los intereses que se devenguen luego de la cesión (artículo 81, numeral 2, inciso “a”, de la Ley Tributaria). Sin embargo, la consulta original sobre la documentación y gravabilidad de los Recargos por la cesión no llegó a ser abordada.

► Respuesta a consulta vinculante sobre el tratamiento fiscal que corresponde a la inversión en un fondo mutuo y a los intereses generados por esa inversión

Un contribuyente consultó a la SET si la inversión que realizó en un fondo mutuo es deducible para la determinación de su obligación del Impuesto a la Renta Personal (“IRP”). Adicionalmente, consultó si los intereses que genere el fondo mutuo están exonerados del impuesto, considerando que el fondo mutuo invierte el capital que recibe en una cartera de acciones y bonos.

Con respecto a la primera consulta, sobre la posibilidad de deducir la inversión en fondos mutuos para la determinación del IRP del contribuyente, la SET responde que, de acuerdo con lo que dispone la Ley Tributaria, el IRP está dividido en dos categorías que, en la práctica, se determinan y liquidan por separado: (a) IRP por rentas derivadas de la prestación de servicios personales, y (b) IRP por rentas y ganancias de capital (“IRP-RGC”). Al respecto, la SET explicó al contribuyente que la inversión en fondos mutuos no se considera un gasto deducible para ninguna de las categorías del IRP.

En relación con la segunda consulta, sobre la exoneración aplicable a los intereses recibidos del fondo mutuo, la SET respondió que, efectivamente, los intereses generados por la inversión en el fondo mutuo corresponden a la categoría de IRP-RGC, cuyas normas los exoneran de este impuesto (artículo 56, numeral 11, de la Ley Tributaria).

Como un comentario adicional a lo resuelto en la referida consulta vinculante, resulta fundamental señalar que cuando una persona invierte en un fondo mutuo, la ganancia en la operación la obtiene a través del rescate de la cuota-parte, con la orden que envía a la sociedad que actúa como administradora del fondo mutuo (“AFPISA”). Es recién en este momento cuando la AFPISA transfiere al inversionista el mayor valor generado en su cuota-parte a raíz del cobro de los intereses y dividendos obtenidos por el fondo mutuo, por lo que allí se activaría la referida exoneración del IRP-RGC, si el inversionista es una persona física con residencia fiscal en Paraguay.

Con anterioridad al momento señalado en el párrafo anterior, los intereses obtenidos por el fondo mutuo no están sujetos al Impuesto a la Renta Empresarial (“IRE”), ya que los fondos mutuos se encuentran dentro de la categoría de fondos patrimoniales de inversión, que se consideran como estructuras jurídicas transparentes (“EJT”), según el artículo 4 de la Ley Tributaria. En su calidad de EJT, los ingresos que obtienen los fondos mutuos tienen efecto fiscal neutro en la determinación del IRE, por lo que los intereses devengados para el fondo mutuo no tributan tampoco este impuesto.

► Respuesta a consulta no vinculante sobre si se pueden utilizar boletas de transferencia bancaria como comprobantes de pago cancelatorios de facturas emitidas a crédito

Por medio de una consulta no vinculante, un contribuyente consultó a la SET si existe alguna normativa legal que establezca el uso de la boleta de transferencia bancaria como respaldo de cancelación de una factura emitida a crédito. El contribuyente explica que formula esta consulta, ya que solicitó un recibo de dinero por un pago que realizó a un proveedor que había emitido una factura a crédito, a lo cual el proveedor se negó, argumentando que la boleta de transferencia bancaria ya es el documento que acredita el pago de la factura a crédito emitida por él, por lo que no emitiría un recibo de dinero.

La SET respondió, de manera indirecta, que no existe una normativa fiscal legal expresa que reglamente la utilización de boletas de transferencia bancaria como respaldo para la cancelación de una factura emitida a crédito, pues ni este ni el recibo de dinero son documentos timbrados por dicha institución.

No obstante, a pesar de dicha limitación, la SET concluyó que tanto el recibo de dinero como el comprobante de transferencia bancaria procesada satisfactoriamente, por su uso habitualmente comercial, pueden considerarse como documentos que sirven de respaldo para documentar, a efectos fiscales, la cancelación de facturas emitidas a crédito por los proveedores de bienes y servicios.