Resumen Ejecutivo:

| Norma | Contenido | Fecha |

| Resolución General N° 129 | La Subsecretaría de Estado de Tributación (“SET”) trasladó las fechas de vencimiento para la presentación de las declaraciones juradas determinativas y para el pago de ciertas obligaciones tributarias. | 03 de abril de 2023 |

| Instructivo N° 04 | La Dirección Nacional de Aduanas (“DNA”) adoptó medidas relacionadas con el proceso de registro de firmas de las personas vinculadas a la actividad aduanera. | 20 de abril de 2023 |

| Decreto N° 8.895 | No se prorrogaron los regímenes de (i) base imponible del Impuestos al Valor Agregado (“IVA”) para ciertos bienes bajo el régimen de turismo, y de (ii) tasas impositivas del Impuesto Selectivo al Consumo (“ISC”) para determinados productos electrónicos. | 28 de Febrero de 2023 (Vencimiento) |

| Resolución General N° 105 | La SET estableció el calendario de vencimientos para que los contribuyentes se adhieran obligatoriamente al Sistema Integrado de Facturación Electrónica Nacional (“SIFEN”) – Recordatorio para el Grupo 4 y siguientes. | 17 de Diciembre de 2021 (Recordatorio) |

Más información:

► Resolución N° 129/2023 – La SET traslada fecha de vencimiento para la presentación de declaraciones juradas determinativas y para el pago de ciertas obligaciones tributarias

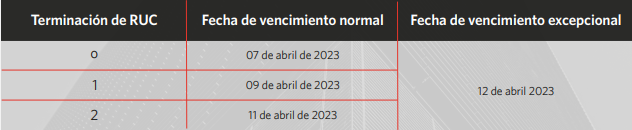

Por medio de la Resolución General N° 129/2023, la SET resolvió trasladar algunas fechas de vencimientos de la presentación de las declaraciones juradas determinativas y pago de las obligaciones tributarias. Esta decisión se dio con motivo de los días inhábiles de la Semana Santa.

Por consiguiente, las siguientes fechas de vencimientos para la presentación de las declaraciones juradas determinativas, y para el pago de las obligaciones tributarias, quedaron trasladadas de acuerdo con el siguiente calendario:

Los demás plazos de vencimientos no fueron alterados, por lo que se rigen por el Calendario Perpetuo de Vencimiento.

► Instructivo N° 04/2023 – La DNA establece normas para el proceso de registro de firmas de las personas vinculadas a la actividad aduanera

La DNA emitió el Instructivo N° 04/2023 (el “Instructivo”), por medio del cual se toman medidas administrativas para el proceso de registro de personas vinculadas a la actividad aduanera, regulado por medio de la Resolución DNA N° 80/2020.

Las medidas tomadas indican que la utilización del registro de personas vinculadas a la actividad aduanera sigue siendo el único mecanismo para la inscripción y habilitación del legajo de registro de firma, en la modalidad en línea. Además, para el presente periodo fiscal, la DNA estableció la opción, para el despachante de aduanas y para el agente de transporte, de presentar la referencia bancaria con caja de ahorro en sustitución de la exigencia de referencia bancaria cuenta corriente, a fin de registrarlos como personas vinculadas a la actividad aduanera.

Por otro lado, la DNA estableció que la fecha límite para que las firmas importadoras presenten las actas de asamblea con su comunicación asamblearia es hasta el 30 de junio de 2023. Esta misma fecha es también el límite para presentar los documentos de los estados financieros (balance general, estado de resultados, estado de flujo de efectivo, estado de cambios del patrimonio neto, notas a los estados financieros).

Por último, los demás documentos exigidos en la Resolución DNA N° 80/2020, para el registro de firma de personas vinculadas a la actividad aduanera, deben ser presentados obligatoriamente. El correo electrónico de contacto corporativo de la DNA que se estableció a través del Instructivo es pvaa@aduana.gov.py.

► Decreto N° 8.895/2022 – El 30 de abril vencieron los regímenes de reducción de (i) la base imponible del Impuestos al Valor Agregado (“IVA”) para ciertos bienes bajo el régimen de turismo, y de (ii) las tasas impositivas del ISC para determinados productos electrónicos

El Poder Ejecutivo había dictado el Decreto N° 8895/2023, por el cual resolvió prorrogar hasta el 30 de abril de 2023 la vigencia de los siguientes Decretos:

| Decretos | Disposición |

| Decreto N° 8.048/2022 | Por el cual se estableció la base imponible del 5% para la liquidación del IVA al momento de importación de bienes bajo el régimen de turismo. |

| Decreto N° 8.782/2023 | Por el cual se dispuso la modificación temporal al 0,5% de las tasas del ISC para aparatos de telefonía celular y electrodomésticos varios, mencionados en los numerales 2 y 3 del artículo 12 del anexo al Decreto N° 3.109/2019. |

De acuerdo con lo dispuesto en la medida relacionada al régimen de turismo, la base imponible del IVA quedó en 5% para los bienes referidos en el anexo del Decreto N° 1.931/2019. Así, la tasa efectiva había quedado de la siguiente manera:

| Periodo | Base Imponible | Tasa efectiva IVA 10% | Tasa efectiva IVA 5% |

| Hasta el 30 de abril de 2023 | 5% | 0,5% | 0,25% |

Este régimen especial ya no se prorrogó, por lo que desde el 01 de mayo de 2023, la base imponible del IVA aplicable a la importación de bienes sujetos al régimen de turismo volvió a ser del 15% del valor aduanero (incluidos los tributos aduaneros), de acuerdo con el Decreto N° 1.931/2019 y sus modificaciones.

Por otro lado, en lo que se refiere a la medida adoptada respecto del ISC a los aparatos electrónicos, el Poder Ejecutivo había resuelto reducir temporalmente a la mitad las tasas del ISC para los siguientes bienes:

| Producto | Tasas normales | Tasas reducidas | Diferencia |

| Máquinas automáticas para tratamiento o procesamiento de datos y sus unidades; lectores magnéticos u ópticos, máquinas copiadoras, hectográficas, mimeógrafos, máquinas de imprimir direcciones, máquinas, aparatos y material eléctrico y sus partes: aparatos de grabación o reproducción de sonido, aparatos receptores de televisión, incluso con aparato receptor de radiodifusión o de grabación o reproducción de sonido o imagen incorporados, videomonitores y videoproyectores | 1% | 0,5% | -0,5% |

| Aparatos de telefonía celular y terminales portátiles | 1% | 0,5% | -0,5% |

Este régimen especial tampoco se prorrogó, por lo que desde el 01 de mayo de 2023 se aplican nuevamente las tasas del 1% del ISC para los aparatos de telefonía celular y electrodomésticos varios, de acuerdo con el Decreto N° 3109/2019.

►Resolución General N° 105/2021 – Se estableció el calendario de obligatoriedad para que los contribuyentes se adhieran al SIFEN (RECORDATORIO para el Grupo 4 y siguientes)

Se recuerda a todos los contribuyentes, y en especial a los del grupo 4 del SIFEN, que la SET dictó la Resolución General N° 105/2021 (la “RG”), en fecha 17 de diciembre de 2021. Por medio de esta RG se estableció el calendario de obligatoriedad para que varios grupos de contribuyentes se adhieran al SIFEN, previéndose 10 grupos con 9 fechas de vencimiento diferentes, con una diferencia de un trimestre entre las fechas previstas para un grupo y otro, salvo por los grupos 1 a 3, conforme al siguiente calendario.

| Grupos | Fecha desde la que están obligados |

| 1 – “Plan Piloto” | 01 de julio de 2022 |

| 2 – “Adhesión Voluntaria” | 01 de julio de 2022 |

| 3 – “Obligatoriedad” | 02 de enero de 2023 |

| 4 – “Obligatoriedad” | 03 de abril de 2023 |

| 5 – “Obligatoriedad” | 03 de julio de 2023 |

| 6 – “Obligatoriedad” | 02 de octubre de 2023 |

| 7 – “Obligatoriedad” | 02 de enero de 2024 |

| 8 – “Obligatoriedad” | 01 de abril de 2024 |

| 9 – “Obligatoriedad” | 01 de julio de 2024 |

| 10 – “Obligatoriedad” | 01 de octubre de 2024 |

Los contribuyentes obligados de los grupos 4 al 10 pueden iniciar la emisión de forma electrónica antes de la fecha establecida, en caso de que deseen hacerlo de manera gradual. Una vez llegada la fecha de obligatoriedad ―03 de abril de 2023 para el grupo 4― deberán emitir exclusivamente todos sus documentos de forma electrónica, pues la autorización y timbrado de sus documentos preimpresos o autoimpresores, otorgado por la SET, perderá vigencia, salvo por el relacionado a los comprobantes de retención virtual.

Se debe tener en cuenta que la implementación de un sistema de facturación electrónica es un proceso cuyo costo y desarrollo recae en el contribuyente, el cual muchas veces conlleva un tiempo considerable de implementación, tal y como lo reconoce la SET en el artículo 4 de la RG cuando otorga un periodo de hasta 12 meses de adecuación a quienes deseen ser facturadores electrónicos voluntarios.

Por ello, es sumamente relevante estar al tanto de si usted o su empresa se encuentran alcanzados por la obligatoriedad del SIFEN, pues, en caso de que lo estén y no tomen las medidas adecuadas a tiempo, es posible que ya no puedan operar normalmente. Si desean conocer si usted o su organización se ven afectados por esta RG, puede consultar el listado completo de contribuyentes en el siguiente buscador. Para más detalles o una mejor asesoría, puede contactar a nuestros profesionales del área tributaria.